Tarihi Fırsatı Kaçırmadınız ! Borsa Yatırımcı Paketinde % 50 İNDİRİM KAMPANYASI UZATILDI.

Finnet2000+ Stockeys Pro ve FTA 4.0

Son tarih 31 EKİM 2017

Doç.Dr.Evren Bolgün

01/03/2017

Geçtiğimiz günlerde Financial Times gazetesinde oldukça faydalı bir analiz yayınlandı. Analiz Amerikan Hisse Senetleri piyasasında uzunca bir dönemi kapsamasına karşılık elde edilen bulgular gelişmekte olan ülke borsaları için de emsal teşkil edebilecek nitelikte çarpıcı sonuçlar ortaya koymaktadır. Ortalama %25’ler seviyesinde yıllık volatiliteye sahip olan BİST üzerine uzun vadeli yatırımda bulunan Bireysel Emeklilik Yatırımcıları için de kanımca gerekli olabilecek öneriler sunmaktadır.

Yatırım yapmadan önce kendimize sormamız gereken sorular bulunmaktadır. Finansal piyasalarda yatırım yaparken piyasa zamanlaması için uğraşıyor muyuz? Yatırımlarımızı Aktif mi? yoksa Pasif mi? yönetim şeklinde sürdürmekteyiz. Yani aktif olarak kendimiz yıl içerisinde toplam 6 kez hakkımız olan portföy dağılım değişikliklerini Al/Sat tercihlerimiz doğrultusunda düzenli olarak uygulamakta mıyız? yoksa Borsa Yatırım Fonları (BYF) üzerinden pasif bir yönetim anlayışı çerçevesinde mi yönetim anlayışını kabul görmekteyiz?

Malum bireysel emeklilik yatırımları minimum 10 yıl, maksimum yaşam ömrümüz doğrultusunda ortalama 25 yıllık bir yatırım vade süresini içeren oldukça uzun bir yatırım enstrümanıdır. Günlük alım satım işlemleri yapan yatırımcıların ellerindeki sermaye ile yatırıma devam edebilme kapasitelerine bağlı olarak istatistiki sonuçlar yatırım kazanç kayıp olasılıklarının %50’ye doğru yakınsamakta olduğunu göstermektedir. 6 ay veya 1 yıl gibi daha uzun vadeli yatırım tercihlerinde ise, zarar olasılığı %15 seviyelerine kadar gerilemektedir. Bu sebeple forex yatırımcısı gibi 30 dakikalık, saatlik yatırım tercihlerinde bulunan yatırımcıların %80’i ortalama olarak para kaybetmektedirler. Doğal olarak forex yatırımcılarının tek kayıp sebepleri vade tercihleri değil ancak konuyu bu aşamada fazla dağıtmamak açısından bu yazıda diğer sebepleri açıklamak istemiyorum.

Amerikan borsalarında 1998 yılından bu yana en kötü 10 işlem günlerini kaçırdıysanız (portföyünüzü bir şekilde boşaltınız veya koruma aldınız şeklinde varsayalım) 1998 yılında yatırdığınız $100.000’lık hisse senedi portföyünüz bugün $512.000 seviyesinde olacaktı. Diğer taraftan Amerikan borsalarında yine 1998 yılından bu yana en iyi 10 işlem gününü kaçırdıysanız, 1998 yılında yatırdığınız $100.000’lık hisse senedi portföyünüz bugün $125.000 seviyesinde olacaktı. Şayet 1998 yılından bu yana %100 hisse senedinden oluşan portfyönüzü Al ve Tut stratejisi doğrultusunda hiçbir işlem yapmayarak bugüne kadar taşımış olsaydınız $100.000’lık hisse senedi portföyünüzün bugünkü değeri $256.000 olacaktı. Uzun vadeli yaklaşık 4750 işlem günlük bir piyasada sadece en iyi ve en kötü 10 işlem gününü kaçırmış olmanın 19 yıl sonunda hisse senedi portföyünde etkisi 4 misli olmaktadır! Piyasalarda zamanlamanın önemi ne yazık ki bu kadar yüksek bir noktada bulunmaktadır. Portföyünüzde uzun vadede hiçbir şey yapmamak bile en iyi 10 işlem gününü kaçırmış olmaktan 2 kat daha iyi bir performans göstermektedir. Gelişmiş piyasalarda aktif ve pasif yatırım stratejisini izleyen portföy yöneticilerinin başarılarına baktığımızda aktif portföy yönetim sergilenmesinin getirdiği avantajların 1-3 yıla kadar olan sürede negatif, 5-15 yıl arasında pozitif avantaj sağladığı gözükmektedir.

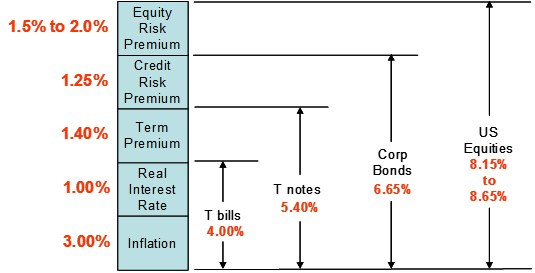

Türk piyasalarına geldiğimizde ise, yatırımcıların öncelikle Bireysel Emeklilik Yatırım dağılımlarını belirlemeden “Risk İştahları ile Beklenen Getiri Tercihlerini” çok iyi bir şekilde tesbit etmeleri gerekmektedir. Aşağıdaki tabloda sol tarafta dolar bazında yıllık ortalama Amerikan piyasalarındaki yatırımcıların beklenen getiri tercihleri verilmiştir. Şeklin altında ise, Türk piyasalarında yatırım yapan yatırımcıların ortalama beklenen getiri tercihlerinin yaklaşık olarak ne olması gerektiğini her iki piyasayı birlikte karşılaştırmak açısından paylaşıyorum.

Türkiye’de hisse senedi piyasalarına yatırım yapmakta olan uzun vadeli bireysel emeklilik yatırımcı %25 yıllık bir riski portföyünde taşırken ortalama olarak en az yüzde 20 seviyesinde bir beklenen getiri tercihinde bulunması nispeten rasyonel bir beklenti olarak karşımıza çıkmaktadır.

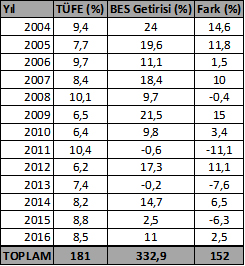

Kağıt üzerinde alınan risk beklenen getiriden daha fazla gözükmesinin dışında Türk piyasalarında yaşanan bir diğer önemli problem de varlık dağılım tercihlerinin 2 yıl veya daha kısa vadeli zaman dilimleri içerisinde çok ciddi oranlarda farklılıklar göstermekte olmasıdır. Bireysel emeklilik yatırımcıları yıl içerisinde portföylerinde eş-dost, dedikodu veya çeşitli yönlendirmeler doğrultusunda portföylerinde yaptıkları yanlış tercihler doğrultusunda 1-2 yıllık zaman dilimlerinde reel anlamda portföy zararları ile karşılaşabilmektedirler.

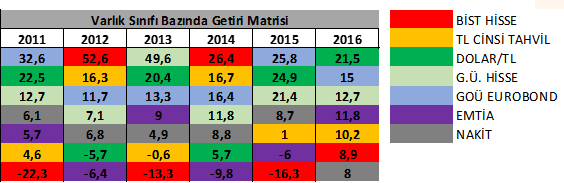

Örnek olarak ülkemizde 2011-2016 yılları arasındaki varlık getiri matriksi içerisinde çarpıcı sonuçları net bir şekilde görmek mümkündür. 2011 yılında yıllık bazda en çok kaybettiren varlık olarak %22 değer kaybı yaşayan BİST endeksi iken, 2012 yılında BİST endeksi %53 getiri ile en çok kazandıran varlık sınıfı olarak karşımıza çıkmaktadır. Diğer taraftan döviz bazlı enstrümanlarda da son yıllar hariç olmak üzere kayıp kazanç durumları oldukça farklılık göstermektedir.

Sonuç olarak uzun vadeli bireysel emeklilik yatırımı yaparken ferdi beklenen getiri ve risk iştahınızı kantitatif değerler ile ölçmek, tercihlerinize uygun varlık dağılımını çok iyi bir şekilde ilk başta oluşturmak, yıllık bazda en azından 1 kez portföy yeniden dengelenmesi işlemini piyasa şartlarına göre tekrar gözden geçirmek ve disiplinli bir şekilde sabretmek en doğru yatırım stratejisi olacaktır. Son olarak 25 yaşında bireysel emeklilik sistemine girmekte olan bir yatırımcı ile 45 yaşında sisteme dahil olan yatırımcının başlangıç durumundaki risk iştahları aynı olmamalıdır. Dolayısıyla portföy içerisindeki riskli finansal enstrüman dağılımı da katılımcının yaş, sosyal statüsü,..vs gibi etkenler doğrultusunda uzmanlar tarafından optimum bir şekilde tespit edilmesi şart olacaktır.